Veel studenten in het hoger onderwijs worden vandaag de dag geconfronteerd met fikse studieschulden. Tegenwoordig dien je namelijk voor een groot deel zelf op te draaien voor de kosten die je maakt tijdens je studie. Deze schulden lopen met gemak de tienduizenden euro’s in. Een logische vervolgstap na het afronden van je studie is het zoeken van een stulpje. En dat is precies het moment waarop studenten zich realiseren dat die studieschuld nog best wel eens wat roet in het eten kan gooien met betrekking tot de hypotheek. Hoe zit dat eigenlijk precies? Welke invloed heeft een studieschuld op je hypotheek? Hieronder lees je er alles over.

Kan je een huis kopen met een studieschuld?

In theorie is het antwoord natuurlijk ja. Je kan een huis kopen wanneer je een studieschuld hebt. De vraag is echter hoe realistisch dit is wanneer je met een flinke schuld de huizenmarkt betreedt. Uit verschillende bronnen blijkt namelijk dat veel starters het hoe dan ook al zwaar hebben. De huidige huizenmarkt laat aan de starter weinig te kiezen over. Laat staan de starter met studieschuld. Wel maakt het natuurlijk uit hoe hoog je studieschuld is en wat voor huis je precies zoekt. Het hebben van een studieschuld betekent niet per definitie dat hypotheekverstrekkers je afwijzen. Een lening schrikt ze echter wel af. Ze zien het als een extra financiële verplichting die jij dient te voldoen naast je periodieke betalingen om je hypotheek te voldoen. Zo kom je dus in aanmerking voor een lagere hypotheek.

Invloed van een studieschuld op je hypotheek

Hoeveel invloed heeft een studieschuld in de praktijk op je hypotheek? De Consumentenbond gaf kort geleden een treffend rekenvoorbeeld weer. Met een bruto jaarinkomen van zo’n 40.000 euro per jaar zou je een hypotheek kunnen afsluiten van ongeveer 185.000 euro. Met een studieschuld van 15.000 euro binnen het nieuwe stelsel, zou je een hypotheek van ongeveer 170.000 euro kunnen afsluiten. Dit lijkt op het eerste gezicht niet dramatisch, maar kleine prijsverschillen binnen dergelijke prijsklassen maken veel uit. Er zijn namelijk veel meer starters dan dat er mensen zijn die op zoek zijn naar een vrijstaande villa. Tel daar nog eens bovenop dat de kans groot is dat je studieschuld meer is dan 15.000 euro en dat jij of je partner wellicht nog wel andere schulden hebben.

Het gaat dus vaak om een maximaal hypotheekbedrag dat tienduizenden euro’s lager ligt dan het bedrag wat je zou kunnen lenen zonder studieschuld. Hoe los je deze situatie op? Twee veelbesproken ‘oplossingen’ zijn:

- Het aflossen van je studieschuld alvorens de aanschaf van een woning

- Het verzwijgen van een studielening bij de bank

Eerst aflossen, dan kopen

Het aflossen van je studieschuld om vervolgens een huis te financieren lijkt wellicht een vreemde stap om te zetten. Het nadeel is namelijk dat je als het ware een ‘levensvertraging’ oploopt. Er ontstaat een losse periode tussen je studie en je verdere leven. Afhankelijk van je situatie kan dit als vervelend aanvoelen. Wel kan het aflossen van je hypotheek voordat je een huis koopt verstandig zijn. Een financieel adviseur rekent namelijk met het volledige bedrag dat je ooit hebt geleend bij DUO. Wanneer je bijvoorbeeld 30.000 euro hebt geleend en je hebt al 20.000 euro afbetaald, dan wordt er vooralsnog met de volle 30.000 gerekend. Dat kan vervelend zijn. Niet iedereen beschikt echter over de financiële middelen om ‘even snel’ die studieschuld af te lossen. Dat maakt het erg lastig.

Verzwijgen studielening

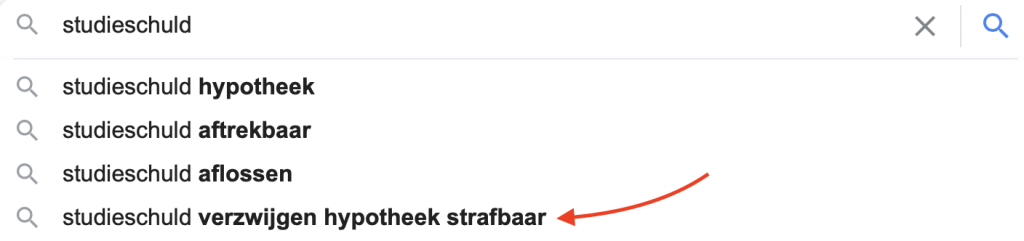

Op het internet lees je veel verhalen over afgestudeerden die het overwegen om hun studielening te verzwijgen. Maar is het verzwijgen van je studielening wel handig? Daarbij is het relevant om eerst vast te stellen dat een studieschuld niet BKR geregistreerd staat. Dit houdt in dat bijvoorbeeld banken niet kunnen nagaan of jij een studieschuld hebt of niet. Zit je dan gebakken en kun je die lening simpelweg verzwijgen? Zo simpel is het helaas niet. Een bank zal je namelijk vragen om al je schulden (naar waarheid) op te geven. Doe je dit niet, dan pleeg je een strafbaar feit; namelijk valsheid in geschrifte (artikel 225 Wetboek van Strafrecht). Nu dient het wel gezegd te worden dat het niet erg realistisch is dat je straks plots voor de rechter zal moeten verschijnen, maar het verzwijgen van een studieschuld kent wel andere nadelen.

In veel gevallen leggen banken in de overeenkomst die ze met jou sluiten vast dat ze het gehele bedrag zonder meer kunnen opeisen wanneer ze erachter komen dat je je schulden hebt verzwegen. Dit betekent dus dat je per direct het volledige bedrag dient te betalen. Hoe je dit doet? Meestal door je huis te verkopen. Daarbij dien je er nog maar vanuit te gaan dat deze geen waarde heeft verloren. Daarnaast vervalt vaak je Nationale Hypotheek Garantie (NHG) wanneer blijkt dat je schulden hebt verzwegen. Dit kan in de toekomst leiden tot vervelende situaties wanneer je onverhoopt je hypotheek niet meer kunt betalen.

En dan nog het volgende. Je maximale hypotheekbedrag is natuurlijk niet gemaakt om je te irriteren. Het geeft een realistisch bedrag aan wat jij kunt terugbetalen. Verzwijg je je studieschuld, dan is de kans aanwezig dat je vroeg of laat je hypotheek of je studieschuld niet meer kunt afbetalen. Je zal dan aardig vastlopen in een later stadium van je leven. Dit is natuurlijk onwenselijk. Bedenk je dus goed dat het niet voor niets zo is dat een studieschuld je maximale hypotheek verlaagt.

Pingback: Wat is de gemiddelde studieschuld van Nederlandse studenten? | Student Financial